编辑:147小编 来源:147小编

![]()

或受“关税靴子落地”影响,今日(5月15日)科技发展领域有所回调,A股三大指数亦盘整收跌,但半导体和光伏龙头仍然大幅收涨,聚焦科创创业50指数涨幅前10大重仓股,半导体方面,拓荆科技涨超4%,寒武纪-U涨逾2%;光伏方面,阳光电源、阿特斯等光伏龙头依然劲涨。

不禁让人感叹,栉风沐雨的中国光伏,或已成熟。

热门ETF方面,百分百结构战略新兴财产的双创龙头ETF(588330)早盘顽强坚挺于水面以上,后随市盘整,截至收盘,场内价格下跌0.83%。

值得一提的是,双创龙头ETF(588330)尾盘溢价走阔,收盘溢价率0.1%,资金或存在逢跌买入的趋势,伺机进场埋伏。

近日,大科技领域,主要有三大看点:

【1、光伏:无惧关税挥棒,中国光伏企业或早有准备】

近日,美国宣布加征电动汽车、锂电等关税,对A股财产链有何影响呢?①新能源汽车方面,中国乘用车,包罗电动汽车出口美国的占比很低,影响十分有限。②动力电池方面,国内企业可通过海外建厂规避高关税。③储能电池方面,2023年中国储能锂电池出货量占全球总出货量的92%,在全球竞争优势巨大,鉴于此,关税政策延后两年,2026年起实行,而这预计会带来美国2024-2025年储能的抢装。

光大证券表现,美国通过IRA补贴等政策限制国内锂电财产链,相关利空已在股价中充实消化。随着国内锂电公司海外产能的逐步落地,具备全球竞争力的国内锂电公司将开启第二增长曲线。美国2026年征收储能关税,预计会推动美国储能抢装。

市场分析人士表现,针对相关贸易举措,中国光伏企业早有准备,2010年以来就已身经百战,栉风沐雨的中国光伏,或已成熟。

【2、半导体:半导体公司业绩拐点或已出现,行业正在逐步修复】

2023年,半导体行业再次经历周期性下滑,我国半导体行业公司总营收为4951.79亿元,同比增长1.24%;合计净利润为307.86亿元,同比下滑50.86%。2024年一季度,下游需求缓慢复苏+AI新应用的落地,双轮驱动行业筑底修复。我国半导体行业公司总营收增速进一步扩大,利润端降幅同比大幅收窄;75%的半导体行业公司实现营收正增长,42%实现净利润正增长,正增长比例均高于2023年同期。

银河证券指出,半导体板块经历连续调整,目前处于宁静估值水平,同时2024Q1大部门公司业绩已出现明显拐点。

【3、AI浪潮:字节跳动自研大模型将发布,财产链商业闭环有望加速形成】

近日,国际巨头谷歌、OpenAI等公司发布最新AI研究结果,市场再度聚焦AI领域。今日“2024春季火山引擎 FORCE原动力大会”召开,聚焦AI主题,字节跳动自研大模型“火山方舟”将迎来重大升级。别的,火山引擎与OPPO、vivo、荣耀、小米、三星、华硕展开广泛合作,并宣布建立智能终端大模型联盟。

平安证券指出,当前全球范围内的大模型逐渐出现由单方面的性能角逐,转向性能与实用性并重的发展趋势。大模型能力到达一定水平时一定会走向应用,大模型厂商通过提升其产物性价比,助推下游应用端的推广摆设,有望加速大模型财产链商业闭环的形成。继续看好AI算力、算法、AI应用场景、网络宁静等领域的投资机会。

“硬科技”锻造新质生产力!市场分析人士表现,大数据、云计算、人工智能、区块链……随着新技术加速迭代,中国的先进制造、新能源汽车、数字经济等新财产活力涌动,新质生产力正加速拥抱经济社会。进入新时期,人类迎来了新一轮的科技革命和财产厘革,并与我国加快转变经济发展方式形成历史性交汇,为实施创新驱动发展战略提供重大机遇。

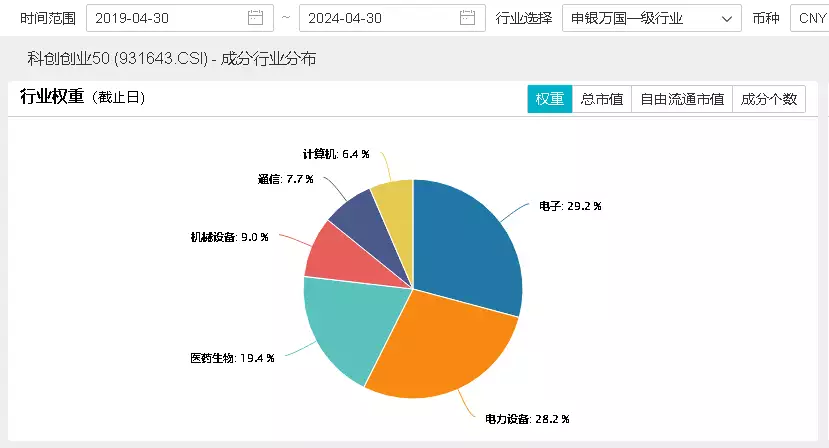

公开资料显示,双创龙头ETF(588330)跟踪的科创创业50指数,覆盖科创板、创业板市值较大的50只新兴财产股票,囊括光伏、储能、锂电、半导体、医药生物等行业,其权重股汇聚宁德时代、迈瑞医疗、中芯国际、阳光电源等细分赛道的龙头公司。其中,新能源、电子、医药概念股占比近9成,权重占比出现三足鼎立的结构,既能够有效追踪新能源汽车、AI算力、创新药的反弹行情,还能够在回调时分散风险,是结构科技创新的利器。

数据、图表来源:Wind,沪深交易所,华宝基金等

风险提示:双创龙头ETF(588330)被动跟踪中证科创创业50指数,该指数基日为2019.12.31,发布于2021.6.1。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险品级为R4-中高风险,适宜积极型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包罗但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来体现,基金管理人管理的其他基金的业绩并不构成基金业绩体现的包管,基金投资需谨慎。

本文源自金融界