编辑:大众生活 来源:大众生活

![]()

分析导读:

2023 年 7 月 17日至7月21 日,我们在新疆进行走访,期间对尿素生产企业、下游复合肥企业、贸易流通企业进行了调研、访谈,深入了解了新疆地区尿素市场的全貌。本篇分析既梳理了本次走访调研中我们对新疆地区尿素市场的现状、供需格局以及市场走势的认识,同时从第三方视角出发,对国内尿素市场做出相应的梳理和展望。

一、新疆地区尿素市场发展现状

1、新疆地区尿素市场供应现状

区域内尿素生产企业共计12家,尿素总产能743万吨/年,位列全国第四位,占比全国总产能的10.61%。2022年新疆尿素产量547万吨,除了满足本区域的需求以外,在疆内用肥淡季,外发甘肃、四川、重庆、湖北、湖南等地,少量发往华东、华南地区。

走访当期,除了中能二期短时故障外,其它企业生产基本正常,但其中气头企业因今年天然气供应偏紧张,所以部门开工略降二三成。区域内正值农业用肥旺季,企业基本无实物库存。因本地有丰富的煤炭和天然气资源,尿素的本钱水平要明显比疆外低,目前煤制企业完全本钱在1400-1700元/吨,气制企业完全本钱在1700-1900元/吨。

2、新疆地区尿素市场消费现状

新疆地区下游需求为包罗了农业、复合肥、三聚氰胺以及少量的车用环保等,尿素总需求量350-370万吨,其中农业占比到达70%以上,其次是三聚氰胺,其它流向占比很小。

走访当期,本地的棉花用肥正在进行时,今年受天气影响用肥季节启动较往年晚半月左右,所以预计农业季节要连续到8月10-15日前后。目前厂家的货源主要是汽运发往疆内各个区域,短时现货偏紧张状态。

3、新疆地区尿素市场流通现状

新疆地区尿素年贸易量凌驾10万吨以上的贸易企业,数量约莫不到10家,总尿素贸易量约在200万吨附近,这些商家与疆内的多数生产企业都有恒久合作。年贸易量不敷10万吨的商家,预计有数十家,合作的生产企业相比这些大型贸易商略为单一化。货源主要流向农业、复合肥工厂、工业客户等等。

走访当期,基于疆内的季节、价格和供应情况等多方面考虑,贸易商基本是随采随销模式,低库存运行,利润空间约莫在10-30元/吨不等。

二、新疆地区尿素市场发展展望(半年)

1、新疆地区尿素市场供应展望

未来半年内,新疆地区预计新增尿素产能50万吨/年,即新疆奥福化工有限公司30万吨/年合成氨、50万吨/年尿素、16万吨/年三聚氰胺项目。该项目最终以三聚氰胺为最终产物,液氨为副产物。尿素装置作为配套生产三聚氰胺,可能会根据各产物的行情以及装置情况有阶段性的适量外销。

商品量供应预期,8月15日新疆心连心52万吨尿素装置计划检修20日,9-10月奎屯锦江化工70万吨尿素装置预计检修20日,四季度南疆气头企业会根据天然气的供应情况有一定水平的降负荷或者停车,预期下半年产量有下降趋势。

因当前农业季节还在进行中,疆内企业目前多还是谨慎观望的心态,而基于三季度的需求转弱,以及供应相对富足,仍会有适量货源外销疆外,缓解来年的供需过剩矛盾。

2、新疆地区尿素市场消费展望

新疆地区下半年新增的下游项目,主要是新疆奥福的16万吨/年三聚氰胺项目,不外其自有合成氨和尿素装置,并不需要外采尿素。

由于新疆区域最主要的农业需求,因农作物玉米、小麦、棉花、蔬菜、瓜果等用肥时间集中在3-8月,所以进入8月上中旬以后,疆内将面临农业需求大幅减少的预期,而届时仅剩的少量工业需求很难消化预期的现货供应量,所以一定会有一定量货源出疆,而目前商家是谨慎观望的心态,可能随着其出货量的逐日下降,会陆续对接外围订单。

3、新疆地区尿素市场流通展望

未来半年新疆市场的流通先收紧再增加,主因三季度疆内季节转弱后,淡储时间尚早,且目前价格也相对处于较高水平,所以疆内流通活跃度下降,厂家货源陆续外销疆外。而进入四季度以后,结合到疆内价格水平,以及国内整体行情的参照,疆内货源的流通性再度恢复,而厂家的货源流向可能会疆内外同时进行,以确保明年疆内市场供需不至于太过宽松化。

商家虽然对未来半年市场有看跌心态,但基于目前水平,以及出口的不确定性考虑,暂时谨慎操纵,等候合适的价格水平和时机再进行储备操纵。

三、中国尿素未来市场发展展望(半年)

1、未来市场供应展望

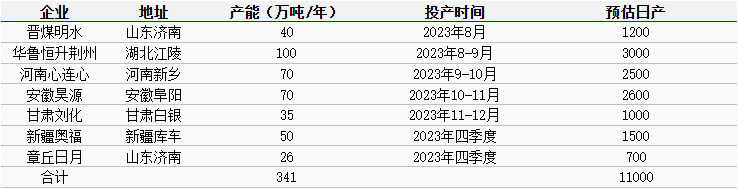

2023年下半年尿素装置投产计划表

下半年预计新增尿素产能341万吨/年,其中大概率会有效投产的约300万吨/年附近,再加上财产链内尿素利润比液氨、三聚氰胺较好,所以下半年产量比同期会有明显增加。预估2885万吨,较2022年同期增加139万吨,环比下降2.97%,同比上涨5.08%。下半年尿素产能利用率的趋势依旧延续前几年态势:下降-回升、颠簸-再降,三季度主要是企业的短时故障和计划检修居多,而四季度则是政策性的限产影响较大。

2、未来市场消费展望

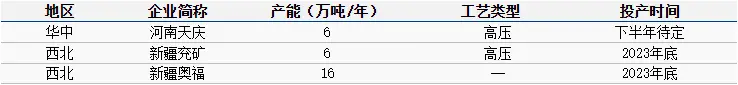

2023年下半年国内三聚氰胺新增产能统计表

2023年下半年国内复合肥新增产能统计表

下半年农业需求明显转弱,9-10月短暂的秋季肥过后,接下来主要是基层的冬季储备和化肥的商业淡储行为,多逢低采购居多。

工业需求方面,复合肥、三聚氰胺均有新增产能投放预期,但因多数企业实际的投产时间待定,可能增量要体现在2023年,故下半年对尿素实际消耗增量将非常有限,预计或在10-20万吨的增幅。

3、未来市场进出口展望

出口方面:2023年1-6月中国尿素出口100.95万吨,较同期增加28.55万吨,同比上涨39.43%。虽然上半年国内尿素价格多数时间要高于国际水平,但基于车用尿素的出口增量,以及周边国家的出口优势,出口量仍有小幅度增加。而下半年初期国际行情领涨,印度宣布招标,未来预期下半年仍会有一次招标,加上国内日渐富足的供应环境,下半年的出口量会较上半年有明显的增量,开端预估下半年尿素出口将到达150-200万吨附近,不外要随时关注政策对出口方面的管控影响。

进口方面,国内尿素供需逐渐宽松,属于依靠出口缓解供需过剩的产物,进口量微乎其微,可忽略不计。

4、未来市场行情展望

下半年国内尿素整体的供需预期出现宽松态势,而宽松的幅度主要取决于以下几个方面:新增产能的投产时间、政策限产对比往年的力度情况、出口量的增幅等等。三季度在内需收尾、出口衔接的动员下,国内尿素行情高位延续到9月前后;随着出口热度的下降,尿素新增产能的投产,秋季肥的阶段性生产,国内尿素在供需博弈的局面下,会出现弱势下行的态势;而进入四季度以后,主要看下一轮印标量价、政策限产力度情况,淡储和冬储的阶段性采购会动员波段性行情出现。