编辑:147小编 来源:147小编

![]()

随着大家保险意识的提升,越来越多的年轻人开始关注保险保障并选择为自己和家人购买健康险。那么健康险是什么?健康险都有哪些险种?每个险种都有什么用?要不要买健康险?怎么选择健康险?今天就跟大家详细聊一聊这些大家关注的有关健康险一些知识。

健康保险是以被保险人的身体为投保的,由保险公司对被保险人在疾病或者意外事故所致伤害时发生的费用或损失获得补偿的一种人身保险,通俗说就是在被保险人身体出现疾病时,由保险公司向其支付保险金的一种人身保险。其作用就是对我们因疾病导致的医疗费用或对因疾病导致的收入损失进行补偿。

健康保险一般包含医疗保险、疾病保险、失能收入损失保险、护理保险及意外医疗险。

医疗保险以医疗行为的发生为给付保险金条件,按照保险合同约定为被保险人在接受诊疗期间的医疗、康复等提供保障的保险。

医疗保险的主要作用是为就医费用提供补偿报销。当被保险人因生病或发生意外事故就医时,保险公司会根据保险合同对被保险人在医院里所花费的医疗费用进行相应比例的报销。

医疗保险突出的特点就是先看病后报销,报销的钱不能超过实际看病花的钱。因此,医疗保险可以帮我们解决以下问题:

高额医疗费用支出社保目录外用药知名医院预约、导诊等特殊服务疾病保险包括特定疾病保险和重大疾病保险,特定疾病保险只针对一种或几种特定疾病保障,主要面向女性和儿童等特殊群体,如女性特定疾病保险、少儿特定疾病保险。重大疾病保险更为常见一些,是指以被保险人罹患重大疾病为保险事故,当被保人在保险期间身患保险条款所约定的重大疾病(如恶性肿瘤、心肌梗死、脑溢血等)时,由保险公司按照合同约定的金额给付保险金或对被保险人治疗重大疾病的医疗费用进行补偿的健康保险。

重疾险的主要特点就是确诊保险合同约定的疾病后就一次性赔付保险金,买多少后期保险公司就赔多少,与疾病的实际花费没有关系,且不影响社保和其他商业保险的报销。因此重大疾病保险可以帮我们解决以下问题:

用赔付款支付高额医疗费后续2-3年的康复及护理费用治疗及康复期间的收入损失意外医疗险是医疗险的一种,但不同于一般医疗险,其仅承担由意外事故产生的医疗费用,一般不限制是否需要住院治疗。

意外医疗保险只要发生的意外符合外来的、突发的、非本意的、非疾病的这几大要素,保险公司都会按照合同约定进行赔付,比如猫爪狗咬、擦伤摔伤,扭伤烫伤、意外拉上等都是可以报销的,不仅可以报销意外伤害造成的门诊和住院费用,很多很多意外医疗险还有住院津贴作为补偿,非常人性化。意外医疗险还有一点比较好的是被保险人无论发生一次还是多次意外伤害保险事故并接受治疗,只要不超过本附加合同约定的保险金额,保险公司都会给予相应的赔付。

此外,意外医疗险一般保费较低,通过意外医疗险的小投入投保人可获得全方位的意外保障,比较适合全家人投保。

失能收入损失保险是指对于由疾病或意外伤害导致的残疾、丧失劳动能力,以致于收入减少甚至没有收入的被保险人,保险人会在一定期限内分期给付保险金,为其提供保障,用来弥补个人及家庭的收入损失。期限有短期也有长期,短期一般是用于补偿因受伤导致一段时间内无法进行工作获得收入来源的被保险人,而长期则是针对那些造成永久残疾,无法再恢复工作能力的被保险人。

护理保险是指被保险人因保险合同约定的日常生活能力障碍需要护理时,保险公司对护理费用的保证。通俗理解就是指因生活不便需要别人护理作为赔付条件,给付护理期间所需的照料费用,主要的保障对象是老人或伤残人士。

对于那些因年老、疾病或残疾需要长期护理的人来说,护理服务费用会是一笔不小的开支。护理保险能为这些身体有问题的人的后续康复和未来生活提供一定的经济支持和保障。

以上就是对健康保险是什么以及包含哪些险种的简单介绍,相信大家对健康保险有了一定的认识。那么健康保险到底需不需要买呢?又如何挑选健康险呢?接下来就跟大家探讨一下这两个问题。

生活中患疾病的风险是不可预知且不可控的,产生的治疗费用也是一笔不小的开销,许多普通家庭往往无力承担。但有一部分认为自己有医保,没必要再买其他健康保险。那健康险到底需不需要买呢?

首先,大家需要明白,医保可以报销医疗费用,但报销范围和报销比例有限,医疗中很多检查费用是不报销的(如核磁共振、伽玛刀等),另外有些诸于专家诊疗、高新尖诊疗技术,自费药、进口药医保也是不报销的,治疗后期的康复费用和营养费用不报销。

如不幸罹患重大疾病,治疗费用往往比较高,下面这个冰山图就很很直观的展示了生病后的隐形花费,这时医保的保障明显就不足了。如果买了健康险中的医疗险和重疾险,不仅可以二次报销医疗费用,还可能获得保险公司一次性赔付的保险金,有效转嫁经济负担,家人无需为治疗费用担忧,还能弥补经济收入损失。

因此即使有医保,也需要提前做好健康保险预防措施来转移未知的健康风险,从而减少未知健康风险给我们生活品质带来的影响。

在日常生活中起到防范大病风险的主要是百万医疗险、重疾险和意外险,因此接下来主要分析一下如何挑选这三个险种。

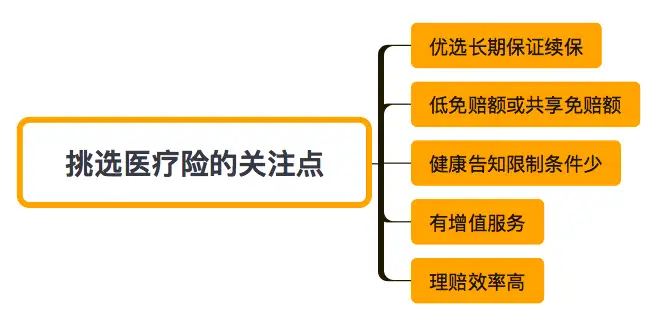

一般情况下,百万医疗的保额是百万级别,通常都会是100万以上,有的保险产品还会针对重大疾病,以及癌症治疗提供专门的保额。但大部分百万医疗保险产品涵盖的都是二级及以上公立医院的普通部,诊所、疗养院、特需部、国际部等均不涵盖。挑选百万医疗产品需要关注以下5点:

1)优选长期保证续保

购买百万医疗险对于投保人的健康状况的要求是在所有保险里面最为严格的。而通常的规则是健康告知只针对首次投保,续保的时候不需要再告知。也就是说,只要首次投保投上了,以后续保的时候就算有什么身体指标恶化,也不会影响续保。而且只要是商誉良好的保险公司,通常不会因为被保险人在上一年有过生病理赔的记录,就在下一年拒绝续保。

市面上大部分的百万医疗险是短期保险产品,交一年保一年,第二年可能会因为产品停售或者身体健康出现问题而无法续保。如果到期不能再续,在购买其他医疗险产品的时候就面临着作为首次投保进行健康告知的情况,而如果这时候身体条件已经恶化,就很可能买不上了。

保证续保的百万医疗险优势在于保证续保期间不用担心因身体状况或发生理赔影响第二年的续保问题。因此在选百万医疗险的时候,一定要看保险产品的续保条件,一般建议优先选择保证续保的医疗险产品。

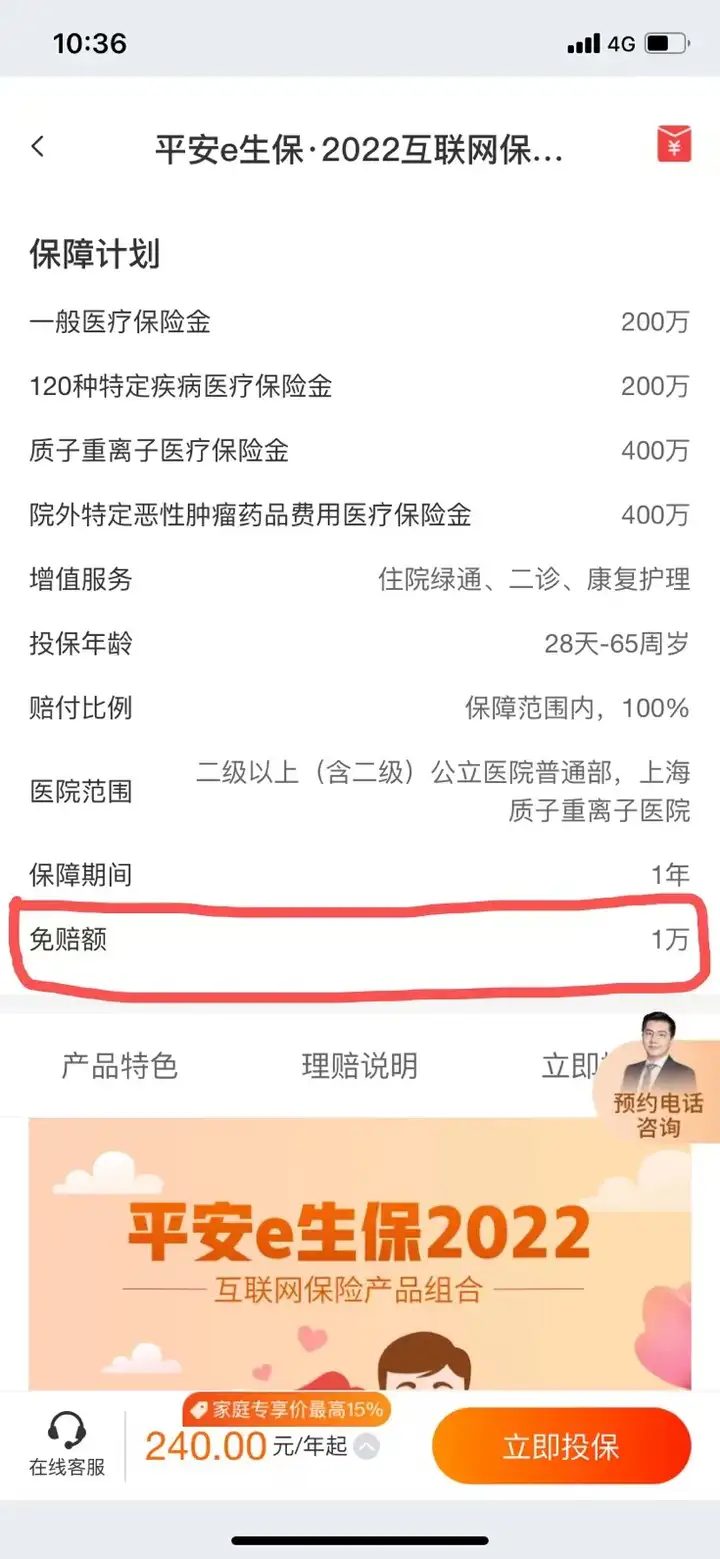

2)免赔额要低

谈到百万医疗险,免赔额肯定是无法避开的,免赔额是指在发生可以赔付的住院治疗后,计算可以报销金额时,全部可以报销金额要减去这个免赔额才是保险公司报销的金额。有人觉得免赔额越低越好,但是相应的保费也会更贵。 一般的百万医疗险的免赔额都是1万元,有些产品会附加一些条件,比如上一年度没出险的免赔额可以递减或者多人投保共享免赔额。如果在同等保费的情况下,建议优先选择免赔额可以递减或者可以共享的保险产品。

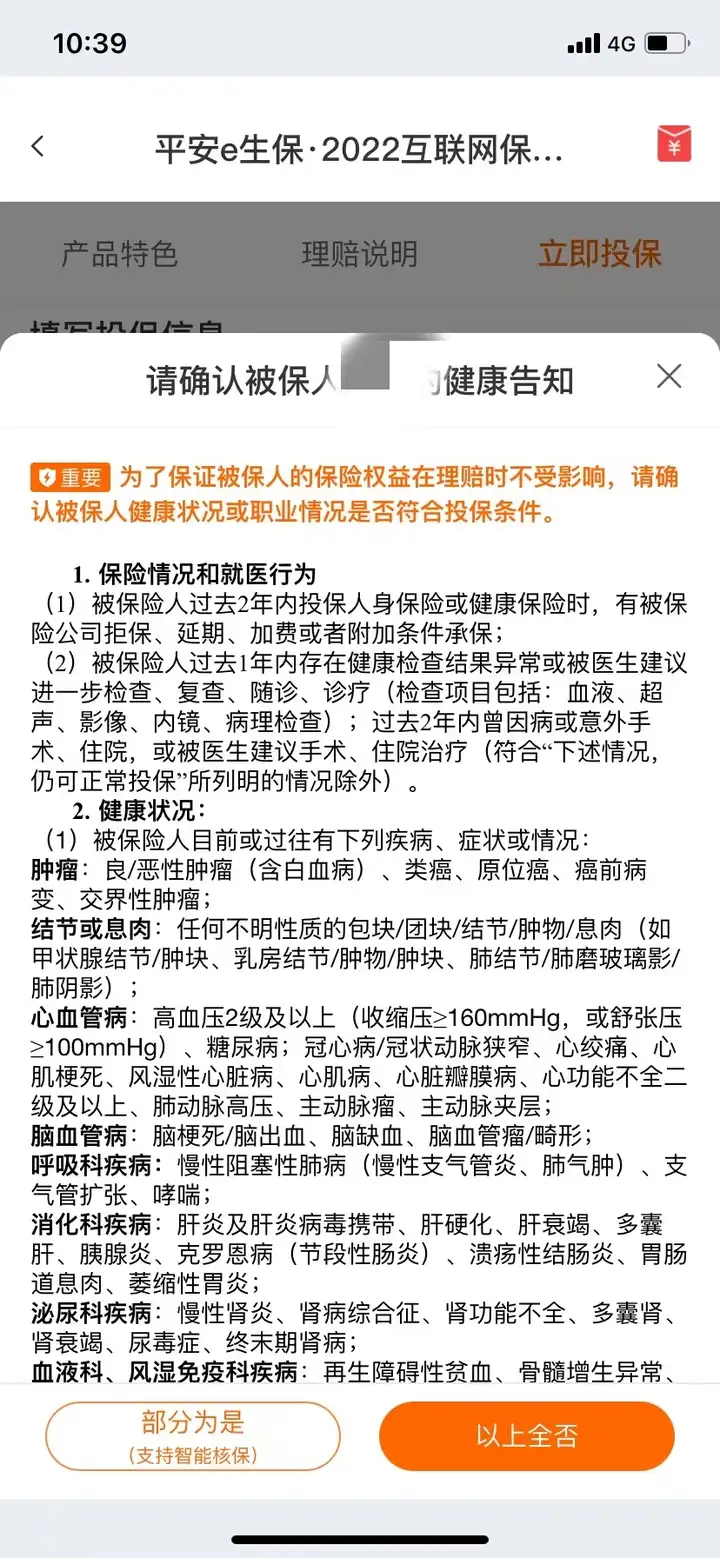

3)健康告知限制条件少

百万医疗险的健康告知比较复杂且严格,尤其是那些带病投保的人群,一定要清楚健康告知的内容。在投保前如有不懂一定要咨询专业的保险规划师(如有需求,欢迎私信),不然到时候出险了保险公司不理赔,容易导致理赔纠纷。

健康告知限制条件少的产品,相对来说比较容易通过核保。结合被保险人的实际健康状况,选择健康告知与被保险人身体状况相匹配的产品。

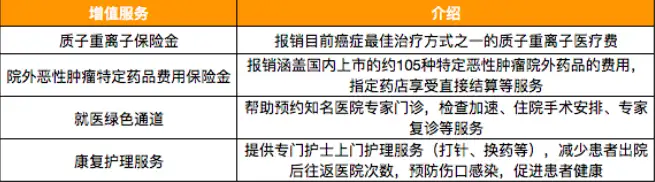

4)有增值服务

除了基本的保障内容,增值服务的约定也很重要,像质子重离子保险金、院外恶性肿瘤特定药品费用保险金、就医绿色通道、康复护理服务等服务,在买百万医疗险时,建议优先选择有增值服务的保险产品。

5)理赔效率高

出险之后能不能得到及时理赔,是选择保险产品的重要因素。如今在保监会的强监管背景下,大部分保险公司在出险之后,只要是符合保险合同规定的保障范围的,都能按规定进行赔付,所以不必太担心保险公司恶意拒赔的情况。但是赔付的效率和服务质量还是有差别的,建议选择一个在理赔效率和服务质量方面有口碑的公司的产品(比如平安的产品)会有比较好的售后体验。

更多有关于医疗保险配置的问题,欢迎私信咨询,助你买保险不踩坑。

重疾险一个重要的功能就是用于弥补收入损失。挑选重疾险需要关注以下5点:

1)保额30万起

重疾险最重要的就是保额的选择,这决定了出险时能获得多少保险金。一款重疾险的保额有很多选择,一般10万-50万不等,但如果保额太小的话,是不足以弥补疾病带来的经济损失的。

以恶性肿瘤为例,除了前期的手术,放化疗等治疗费用,在手术后的康复期,可能需要继续的护理人员的看护,疗养等。在恶性肿瘤的康复期内(一般3-5年),一般不能继续高强度的工作,最好安心休养。在这不能工作的康复阶段,家庭收入必然遭受损失。而日常的开支,孩子的教育,父母的养老等刚性支出又不能缩减,如果家庭负担再大一点,还有房贷车贷的,经济压力就更大了。

所以,家庭重疾险的保额最好能覆盖3-5年的家庭年收入,最低也至少涵盖3-5年的家庭刚性支出。笔者建议已配置百万医疗险的人群,重疾险保额最好是30万起步,没有配置百万医疗险的,保额最好是50万起步。

2)终身重疾险还是定期重疾险?

终身重疾险是指保障期限为终身的重疾保险。定期重疾险指仅保障到一定年龄的重疾险。直观上看,终身重疾比定期重疾的保障时间要长。随着人的年纪增大,人体机能衰老,罹患重疾的概率越来越高。

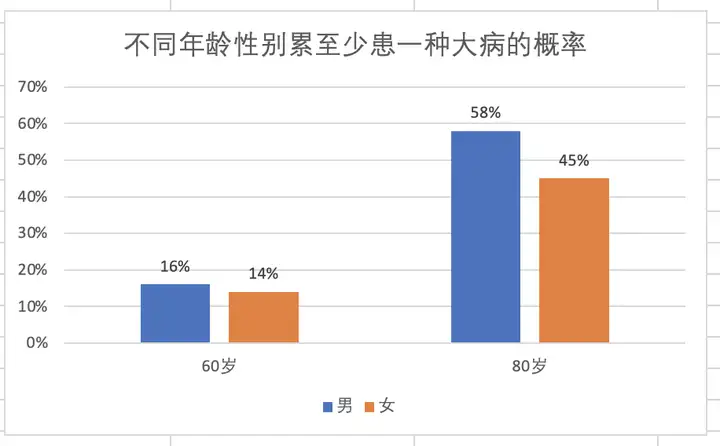

根据中国精算师协会《国民防范重大疾病健康教育读本》的数据显示:

以男性为例,60岁罹患重疾的概率为16%,而80岁时罹患重疾的概率要比60岁时高出42%。如果选择终身重疾,在重疾高发的老年阶段,仍然可以享有重疾险保障。

终身重疾险通常自带身故赔偿返还属性的(返还保额/保费),也就是所交的保险费无论是被保险人得重疾还是不得重疾,钱迟早会拿回来的。

而定期重疾险就是不带身故赔偿的,也就是在保险期限届满的时候,如果没有发生赔付的情况,合同就失效,所交保险费是拿不回来的,属于消费型保险产品。定期重疾险的好处在于保费更低,将重疾保险的杠杆作用发挥到了极致。

有人觉得现在身体挺好,想等等再买重疾险。等年龄大了再买,会面临3个问题:

年龄越大,每年买重疾险的保费越贵!

年龄超过界限,重疾险就不卖了(一般到50左右)!

年龄越大,身体机能衰老,健康告知过不了,想买也买不上!

所以,建议在预算充足的情况下,要趁着年轻身体好,抓紧买份保障时间长的终身重疾。

3)保障范围要广

随着时代的发展以及社会的需求,重疾险也在不断地进行调整,除了重疾外,现在的互联网重疾险还包括轻中症、身故责任和部分可选责任等。

所以在挑选重疾险时,建议最基本的重疾+中症+轻症要覆盖到,其余的身故责任和可选责任根据自己的预算情况和需求选择。

4)赔付比例要高

不同的重疾险产品约定的重疾/中症/轻症赔付的比例不一样,同样是越高越好。 以50万保额为例,A产品的重疾赔付比例是100%,B产品的重疾险赔付比例是180%,等到出险时,A产品只赔付50万,而B产品可以赔90万,足足多出了40万元。因此建议选择赔付比例较高的重疾产品。

5)单次赔付还是多次赔付?

单次重疾是指只对首次发生重大疾病的情况进行赔付的重疾险。多次重疾险自然就是能多次赔付的。现在大部分的重疾产品都会覆盖轻症和中症,这里说的轻症和中症是相对疾病的重症来说的。而上面讨论的单次赔付和多次赔付通常是针对重症的,也就是说即便是单次重疾,也可能搭配轻症和中症,并不必然就只能对重疾重症进行一次赔付。

选择单次还是多次重疾险,除了预算的因素(多次必然比单次贵),更多的可能是投保人对未来健康及寿命的观念决定的。比如有的人就觉得如果得了一次重疾,基本上人也就算是废了,也不用考虑多次的情况了。也有人认为,大部分重大疾病是跟年纪成正比的,未来人的寿命会越来越长,这么长的岁月里,得一种以上的重大疾病可能是大概率的事件。总之,不同的人有不同的看法。

建议在预算充裕且保费价格相差不大的情况下,优选多次赔付的重疾险;如果预算有限的,建议选择不带身故责任的单次赔付重疾险,价格会比较便宜。

更多有关于重疾险配置的问题,欢迎私信咨询,助你买保险不踩坑。

意外险,基本没有健康告知的门槛限制。所以,是很多人配置商业险的入门产品。选择意外险要根据自己的需求,根据保障范围的不同,选择不同的意外险产品,怎么挑选意外险呢?主要关注以下3点:

1)基础保障是否齐全

意外身故/伤残,意外门诊/住院医疗,是意外险必备基础保障,购买意外险时要注意看这些保障是否齐全。

2)免赔额低,报销比例高

意外险的医疗,是属于报销型有报销比例。因此,大部分意外险都会有免赔额,所以在选择的时候可选择免赔额低,报销比例高的产品。

3)根据受保人情况选择

不同群体对意外险的侧重点也不相同,例如:老年群体和熬夜加班的上班族,他们对保障的需求会有所差别。所以,意外险还需根据自身情况进行选择。建议家庭顶梁柱,重点把责任放在身故伤残上,保额越高越好,附加保障留意猝死责任;儿童、老人,重点放在意外医疗上,医疗比例越高越好,免赔额越低越好。

我们无法预知危险,但可以通过配置意外险降低意外伤害带来的损失,建议给家人都配置上。

更多有关于意外险配置的问题,欢迎私信咨询,助你买保险不踩坑。

原则上意外险、百万医疗、重疾险都配置齐了最好,如果还没有完全接受保险或还没有足够的资金去配置全所有的保险,可以逐渐补充,以下是不同年龄段的保险配置方案,供参考:

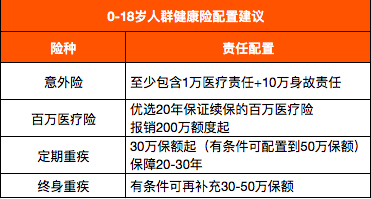

儿童最重要的是平安健康成长,并不负担家庭经济压力,所以对于儿童主要保障的是意外和疾病风险,配置方案建议如下图所示(保险配置顺序由上至下):

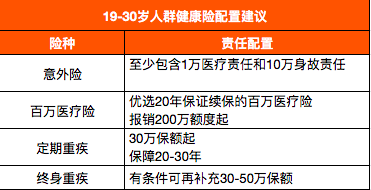

这个年龄段大多是单身贵族,基本没有什么家庭压力,所以保障自己的身体健康还是第一要务,保障的产品种类基本与青少年一样,配置方案建议如下图所示(保险配置顺序由上至下):

这个年龄段的人正是家庭的顶梁柱,处于上有老下有小的阶段,承担着大部分的家庭责任,在经济条件允许的情况下,要保障全并且保障额度最好能高一些,配置方案建议如下图所示(不分先后,建议全部配置):

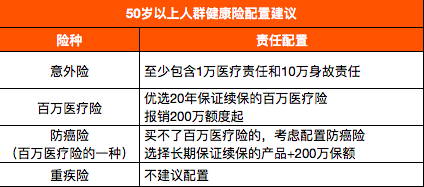

随着年龄的增大,这个年龄段的人群更容易出现身体问题,想要家庭生活更加安稳,老人的保障也需要进行考虑。一般来说,老人的保险主要在意外险、医疗险中挑选更合适的,配置方案建议如下图所示(保险配置顺序由上至下):

关于健康险的相关知识就给大家介绍到这里,至于哪种最好,我们认为如果条件允许的话,重疾险、百万医疗险和意外医疗险一起配置,才能构成一个更好的保障体系。

如果预算有限的话,意外医疗险和百万医疗险的保费比较便宜,可以优选意外医疗和百万医疗险获得部分疾病保障,等预算充足了可以考虑配上重疾险等其它健康险险种。

我是平安健康保,中立解读保险,帮你找到合适产品。

有关于保险配置的问题,欢迎私信咨询,助你买保险不踩坑。