编辑:大众生活 来源:大众生活

![]()

港股上周一度再下试刷新过今年全年的低位,恒生指数周内一度下试17,573.7点,期后一度重上18,272.95点,试图在万八点楼上企稳,最终全周企于17,956.38点收市,全星期微升5.52点(+0.03%);如此市况下,就连传统避险股亦未能幸免,或者衬机入手挣脱经济周期、估值较A股同业明显吸引的现金牛类股份,会否是稳中求胜的好去处?当前中国保健品行业的发展处于起步阶段,随着新冠疫情消退后健康意识的提升与人口老龄化,保健品需求有望连续提升,利好相关企业前景。

据艾昆纬统计,2021 年全球保健食品行业规模到达了2,732 亿美元,其中美国市场规模为853 亿美元,占全球市场的31%,中国市场规模为485 亿美元,占全球市场18%,市场规模位列全球第二。细分市场的增速更为明显,根据市场研究公司Grand View Research 发布的陈诉,全球益生菌市场规模于2022年达771.2亿美元,预期至2030年的复合增速约14%;换言之,全球益生菌市场到2030年有望发展成一个凌驾2,200亿美元规模的市场。

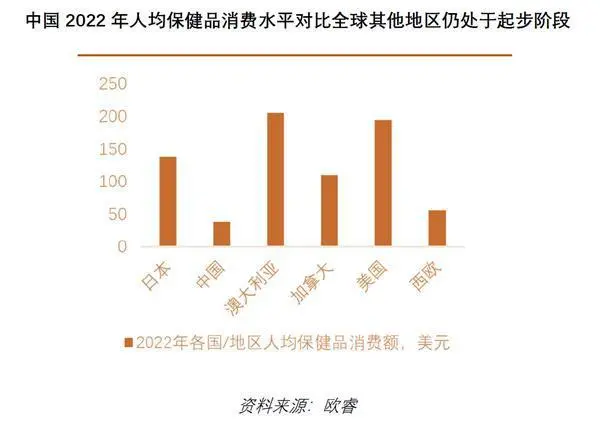

加上,中国经济发展由“高速增长阶段”迈入“高质量发展阶段”,2022 年中国GDP 增速为3%,人均可支配收入连续提升,2022 年到达3.69 万元,相当于日本20世纪80 年代水平,而其时正值处于日本健康食品市场规模快速增长的前夕。根据欧睿数据,日本、澳大利亚、加拿大、美国等国人均保健品消费金额由2008年至今均呈逐年爬升的增长情况。中国人均保健品消费额水平相对其他地方来得低,2022 年为例,中国人均年度保健品消费额为38 美元,对比澳大利亚、美国、日本、加拿大、西欧同年人均消费额分别在205、194、138、110、56 美元而言,相当于澳大利亚及美国人均消费的两成以内,亦仅为日本人均消费水平的30%,显然中国人均保健品消费额仍有较明显的发展空间。

诚如方正证券7月23日的研究陈诉亦认为,随着经济水平的提升,居民健康意识有望进一步提升,中国人均保健品消费金额尚有较大发展空间。

参考日本健康食品市场情况,就不难发现,保健品市场随着对人口老龄化的日趋关注,即使在日本经济出现增速放缓、甚至负增长的年代,也能连续稳定增长。

1990s 日本经济增速开始显着放缓,甚至出现负增长,但是健康食品市场却连续发展,市场规模从1988 年的3200 亿日元连续17 年增长,至2005 年到达12850 亿日元,年均复合增速9%。在此期间,日本的人口老龄化水平快速提升,65 岁及以上人口占比从1988 年的12%提升至2005 年的21%。由此可见,人口老龄化为保健财产发展奠定了基础,相关政策的出台亦刺激了日本健康食品市场规模的增长。

中国保健品市场现状:规范化发展初期,产物与消费渗透均有较大空间

2005年国家出台《保健食品注册管理措施》,明确对产物的注册申请与审批等工作的具体规定。2015 年新修订的《食品宁静法》将保健食品纳入特殊食品进行严格管理;同年,新修订的《广告法》规定保健食品广告不能涉及包管功效宁静、疾病治疗、药物对比、健康必须,不得用广告代言人做推荐。2012年跨境电商试点工作启动,Swisse(斯维诗)、Blackmores (澳佳宝)等国外品牌进入国内。据相关平台信息,2023年上半年共有1959款保健食品获得存案凭证,其中有16款为进口产物,其余1943款为国产产物,不外,今年上半年获得存案凭证的进口存案产物数量已是2022年全年的2倍。种种迹象显示,中国保健品市场处于规范化发展初期。

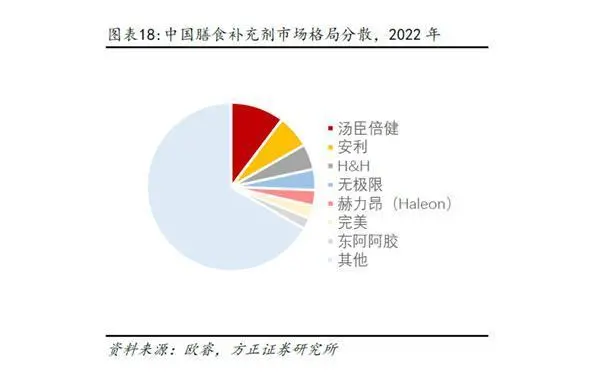

值得留意的是,中国保健品消费出现专业化、现代化趋势。方正证券7月23日的研究陈诉认为这在一定水平上表明保健品消费出现专业化趋势。2022 年中国膳食增补剂零售市场规模到达2001 亿元,过去10 年复合增速约8.9%。

A股市场为人所熟悉的汤臣倍健(300146.SZ)是国内围绕膳食营养增补剂(VDS)行业发展的公司。汤臣倍健上半年实现营业收入55.96亿元(人民币‧下同),较上年同期增长32.58%;归属于上市公司股东的净利润15.45亿元,较上年同期增长 47.41%。不外,市场将焦点聚焦于公司第二季业绩体现增速实质较首季增速有所放缓。除此之外,虽然汤臣倍健今年上半年经营活动现金流较2022年同期明显转正,不外,市场依然忧虑公司第二季经营现金流较首季环比明显缩减的情况,造成该股于绩后出现一波调整。

事实上,不少企业亦衬“抵”吸纳保健品财产中极具价值的品牌企业以及其相关资产。日本啤酒酿造商Kirin Holdings(麒麟控股)本月10日宣布,其以18.8亿澳元的价格收购此前于澳交所上市的澳大利亚知名保健品品牌澳佳宝(Blackmores)100%已发行股本的交易已完成,澳佳宝自当日起成为麒麟的附属公司,澳佳宝亦将于澳交所除牌。麒麟控股亦藉此交易衬机宣示公司重新定位成以健康为主打「生物发酵科技公司」(fermentation biotechnology company)的决心,同时希望透过并购逐步告竣其在医疗保健类业务收入的10年目标,以便应对如世界卫生组织(WHO)拟推动国际合作对跨国酒商在社交媒体等的广告管制趋势愈加明显下所带来的影响。无独有偶,汤臣倍健2018 年收购澳大利亚益生菌品牌Life-Space,意在丰富其品牌及品类矩阵。可见市场对此类澳大利亚保健品牌及资产,可谓“有价有市”。

若果参考上述“二哥”澳佳宝被全购的交易作价的EBITDA倍数最少23.1倍来计算,在中国线上保健品市场有着领先排名纪录的澳大利亚“一哥”Swisse,即这只今年上半年销售额已突破10亿澳元里程碑的品牌,成为健合(H&H)国际(01112.HK)成人营养及护理用品分部(即简称ANC业务)的最大增长贡献来源,即便单以其2022年 EBITDA约7.77亿元(人民币‧下同)来计, 健合(H&H)国际相当于持有价值约180亿元的Swisse资产,约为该股截至上周五 (25日)总市值约64亿港元(约59亿元人民币)的3倍。此还未计算,Swisse今年上半年EBITDA已相当于6.94亿元的绝佳发展下所动员的新估值,倘若推算今年此部份的估值增长将会更加夸张。简单而言,健合(H&H)国际目前市值明显被低估。

再者,这家围绕全家庭高端营养增补品的港股标的健合(H&H)国际今年上半年收入同比增长17.22%,至約69.81亿元,可以归功于其营养增补品的收入实现高速增长44.3%,且已占集团收入总额的60.1%。以及有趣的是,其宠物营养及护理用品分部同比增长27.79%,同样与其北美及中国市场均强劲增长有关。根据欧睿,Zesty Paws在其品类确立了领导地位,成为美国宠物营养增补品中排名第一的品牌。

有趣的是,Grand View Research上月对全球宠物营养增补品市场的研究陈诉预期,宠物营养增补品行业市场会由2022年的逾19.51亿美元,于2023至2030年CAGR增长仍能达5.9%,即是到2030年将会成为突破30亿美元(约234亿港元)规模的市场。

至于市场关注的企业融资能力方面,健合(H&H)国际除了能够根据分期还款时间表于今年6月归还三年期定期贷款5,625万美元后,集团截至今年6月底止手头现金约21.4亿元(人民币‧下同),能保持充裕的手头现金之余,亦成为港股资本市场如此艰难的融资环境下,难得一见于今年首半年内仍能发行美元债的企业,突显市场对公司的信心。

另外,具备上游原质料属性、宣称会以“中国益生菌”市场作为其恒久战略目标的益生菌公司科拓生物(300858.SZ)市盈率更由7月下旬时见过的最低37.33倍,爬升到8月上旬一度高见46.58倍,而该股截至上周五(25日) 市盈率(PE)仍高达42.55倍。由此可见,去年已稳占内地益生菌市场“一哥”地位的健合(H&H)国际此类保健品港股标的上周绩后股价反攻之势明显,全周报升6.72%,体现优于大市(恒指上周同期仅微升0.03%),其截至上周五PE仍仅得7.87倍,相比之下,显然相当具吸引力。

随着人口老龄化与社会健康意识的提升,健康财产这条千亿向阳赛道,保健品渗透率有望连续提升,市场规模亦势必连续增长。从财产链上看,膳食增补剂市场集中度较低,短中期或出现下游品牌端竞争激烈的情况;集兼顾全家庭营养需要、知名保健品牌于一身、被低估的港股标的,或者更值得留意。

作者:格格